Zakelijke lening: rente en interestvoeten

Je zocht naar ‘zakelijke lening rente’. We gaan je hierbij helpen. Rentes variëren momenteel extreem: van een scherpe 4% tot wel 30% per jaar. Laat je cashflow niet verdampen door een te dure lening. Of u nu gaat voor de zekerheid van vast of de bodemprijzen van variabel; ik vind de financiering die écht onder de streep het goedkoopst is.

Geschreven door Cedric Roels — Zakelijke financieringsadviseur, SEO-expert en business analyst met meer dan 8 jaar praktijkervaring in de FinTech-sector, gespecialiseerd in bedrijfsfinanciering en digitale financiële producten. Lees meer over zijn achtergrond →

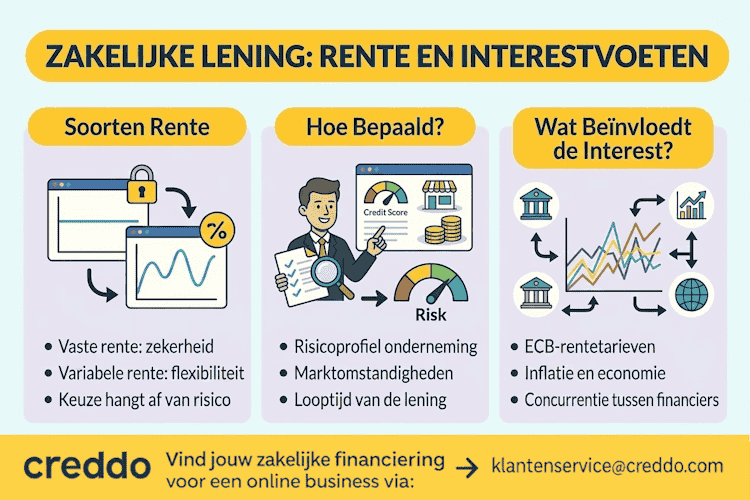

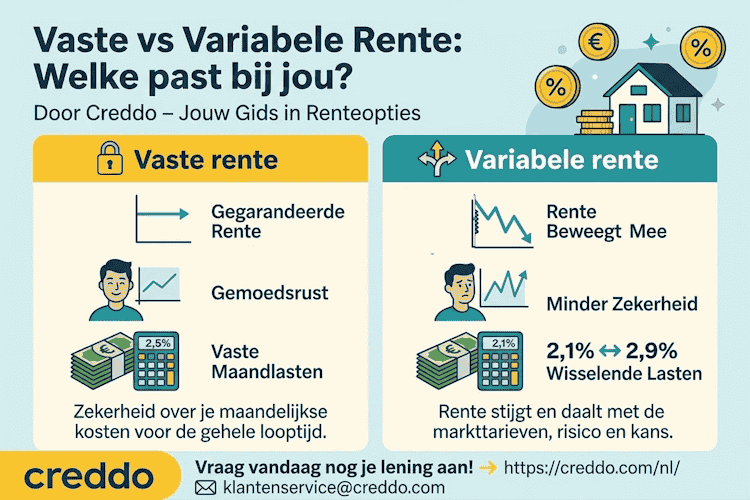

Vaste rente vs. variable rente – welke is beter?

In mijn adviespraktijk zie ik dat de keuze tussen een vaste en een variabele rente voor veel ondernemers een belangrijk en soms complex dilemma vormt. Deze beslissing heeft een directe en aanzienlijke impact op uw financiële planning en risicoprofiel. Laat ik de kernvoor- en nadelen voor u op een rij zetten.

Vaste rente: voorspelbaarheid en risicobescherming

Met een vaste rente sluit u een rentepercentage af voor de gehele looptijd van uw lening. Dit biedt twee cruciale voordelen:

- Volledige budgetzekerheid: Uw maandlasten zijn vooraf bekend, wat cashflowplanning en begroting sterk vereenvoudigt.

- Bescherming tegen rentestijgingen: U loopt geen risico op hogere lasten door toekomstige renteverhogingen van de ECB. Dit is een vorm van financiële risico-afdekking.

Het inherente nadeel is dat u ook niet profiteert als de marktrentes dalen. U betaalt dan een premie voor zekerheid.

Variabele rente: marktconform met inherent risico

Een variabele rente beweegt mee met de markt, vaak gekoppeld aan een index zoals de Euribor. Het primaire voordeel is dat u kunt besparen wanneer de rente daalt. Dit kan uw financieringskosten verlagen.

Het risico is echter reëel: bij economische onrust of stijgende inflatie kan de rente (en dus uw maandlast) oplopen. Dit kan uw cashflow onverwacht onder druk zetten en investeringsplannen verstoren.

Concreet financieel effect: een rekenvoorbeeld

Het verschil is niet slechts theoretisch. Neem een lening van € 100.000 met een looptijd van 5 jaar.

- Bij een variabele rente die stijgt van 5% naar 7% door inflatiedruk, betaalt u over de looptijd tot € 10.000 meer aan rentekosten vergeleken met een vaste rente van 5%.

- Bij een vaste rente van 5% zijn uw totale kosten bij aanvang bekend en ongewijzigd.

Micro case study – Van variabel naar vast

Situatie: Marie, eigenaar van een cateringbedrijf in Rotterdam (omzet: €300.000/jaar), financierde in 2024 apparatuur met een variabele lening van €50.000 tegen 4,5%.

Uitdaging: Door inflatoire druk in 2025 steeg de variabele rente naar 6,2%. Haar maandlasten namen toe van €900 naar €1.100 – een stijging die bijna 20% van haar winst besloeg. Deze cashflow-druk leidde tot het annuleren van een leveranciersorder en beperkte haar operationele flexibiliteit.

Oplossing: In september 2025 adviseerde ik een overstap naar een vaste rente van 5,8% voor de resterende looptijd van 3 jaar bij ABN AMRO (via New10).

Resultaat: Ondanks een switchboete van €2.500, realiseerde zij een netto besparing van €4.800 door rentezekerheid. Deze financiële stabiliteit stelde haar in staat te investeren in marketing, wat resulteerde in 15% omzetgroei.

Kortom: Het maandelijks monitoren van ECB-signalen is cruciaal.

Gaat de zakelijke lening rente stijgen of dalen ?

ECB-beleid als sleutelfactor: De zakelijke lening rente volgt doorgaans de ECB-basisrentes. De huidige situatie (december 2025) wordt gekenmerkt door:

Vooruitzicht: Markten anticiperen op mogelijke renteverlagingen in 2026, maar voorlopig blijft het beleid stabiel.

Inflatie-ontwikkeling: De Eurozone-inflatie bedraagt 2,2% (november 2025), dicht bij het streefcijfer van 2%. De ECB verwacht een daling naar 1,7% in 2026.

Rente-besluit: De ECB handhaaft haar belangrijkste rente op 2% (vergadering 18 december 2025) – een pauze na eerdere verlagingen in 2024.

Ga je nu best vast of variabel?

De ECB-rentes zijn momenteel stabiel. Dit betekent dat de variabele zakelijke lening rente op korte termijn geen significante daling meer zullen laten zien, maar wel álle risico’s van een toekomstige stijging met zich meedragen. Waarom zou u dat risico nog lopen? De voorspelbaarheid van vaste lasten is op dit moment aanzienlijk waardevoller dan de marginale kans op een besparing.

Mijn concrete advies:

Laat variabel achterwege. Het potentieel voordeel is momenteel te minimaal en te onzeker. U speelt dan een spel waarbij de mogelijke winst klein is, maar het verlies – bij een rente-omkering – aanzienlijk kan zijn. Dat is een onnodig risico voor een ondernemer.

Kies voor vast. Dit is geen afwachtende, maar een proactieve strategie. U “locked” niet alleen uw rente, maar ook uw rust en ruimte om te ondernemen. U beschermt uw cashflow tegen onverwachte schokken en creëert de financiële stabiliteit die nodig is om te investeren in groei.

Zakelijke lening rente bij de grootbanken

Wie een zakelijke lening wilt aangaan, weet: je betaalt veel te veel als je de verkeerde bank kiest. Niemand zit te wachten op hoge rentes of maanden wachten. Toch?

Grootbanken zoals ABN AMRO en ING zijn solide, maar traag. Reken maar op 2 tot 4 weken voor je antwoord krijgt. Prima als je tijd hebt, maar in mijn praktijk weet ik dat ondernemers nu willen groeien.

Ik heb zelf het overzicht gemaakt. Geen mooie marketingpraatjes, maar de harde cijfers en voorwaarden van banken zoals RegioBank, Knab, Triodos, Bunq en Revolut. Laat ik duidelijk zijn: niet elke bank wil jouw lening geven. Sommigen zoals ASN en Triodos doen alleen aan duurzame financiering. Is jouw bedrijf niet groen genoeg? Dan kijk je daar beter niet.

Hieronder mijn overzicht van de belangrijkste spelers, gebaseerd op de laatste tarieven. Let op: rentes zijn indicatief, het hangt af van je situatie:

| Bank | Type Rente | Rentebereik (per jaar, indicatief dec 2025) | Looptijd | Opmerkingen |

|---|---|---|---|---|

| ABN AMRO | Vast (via New10) | 3,8% – 12% | 3 mnd – 5 jr | Voor leningen €20k-€1M; op maat voor >€250k. Snelle online goedkeuring en ideaal voor werkkapitaal. |

| ING | Variabel/Vast | 3,95% – 13,95% | 1-10 jr | Bereidstellings-provisie 0,5-2%. Blinkt uit in flexibele aflossing: mijn favoriet voor variabele opties. |

| Rabobank | Vast (standaard <€1M); Vast/Variabel (>€1M) | Op aanvraag (indicatief 4-10%) | 1-20 jr | Focus op regionale MKB. |

| SNS Bank | Vast/Variabel | Op aanvraag (geen standaard prominent) | N.v.t. | Zakelijke opties beperkt. Recent onder 1 dak met ASN Bank. |

| ASN Bank | N.v.t. | Geen standaard; op aanvraag voor duurzaam | N.v.t. | Focus op duurzame projecten; |

| RegioBank | Variabel (krediet); Vast (hypotheek) | Krediet: op aanvraag; Hypotheek: 4,27% – 6,12% (afh. van LtV en periode) | Krediet: max 5 jr; Hypotheek: tot 20 jr | Krediet €5k-€150k voor werkkapitaal; hypotheek met min. 5% aflossing/jaar. Zakelijke opties beperkt. Recent onder 1 dak met ASN Bank. |

| Knab | N.v.t. | N.v.t. | N.v.t. | Zakelijke leningen stopgezet sinds overname door BAWAG Group AG. |

| Triodos Bank | Vast/Variabel (duurzaam) | Op aanvraag (indicatief 4-8% voor impact-projecten) | Vanaf 1 jr | Vanaf €50k voor duurzame /sociale initiatieven; sectorspecialist beoordeelt. Geen publieke rates – ik kies dit voor cliënten met een missie. |

| Bunq | N.v.t. | Geen zakelijke leningen | N.v.t. | Focus op rekeningen en creditcards; geen leningen. |

| Revolut | N.v.t. | Geen standaard; revenue-based credit in selecte plannen | N.v.t. | Beperkt tot overdraft of credit lines (geen publieke rentes). |

Pas op: vraag je minder dan €250.000? Dan lopen de risico’s op afwijzing direct op. De bank ziet dat als een kleinigheid en vaak zeggen ze meteen “nee”, zonder er echt naar te kijken. Andere belangrijke opmerkingen die ik heb:

- RegioBank, SNS en ASN? Die zijn nu vooral bezig met zichzelf: ze voegen alles samen onder ASN, dus reken voorlopig maar op vertraging en gedoe.

- Bij ASN en Triodos kan je wel rekenen op lagere rente maar alleen als je bedrijf “groen” of “sociaal” genoeg is.

- Knab is gestopt met leningen sinds de overname.

- Bunq en Revolut noemen zich banken, maar voor een zakelijke lening moet je echt elders zijn; dat bieden ze voor nu (nog) niet aan.

Kortom: als je snel, serieus en zonder gedoe een lening wil, blijf dan weg bij de partijen die met zichzelf bezig zijn of te veel voorwaarden stellen.

Zakelijke lening rente bij fintechs

Fintechs zijn mijn go-to voor MKB-ers of seizoensbedrijven. Vaak doe je een aanvraag in 24 uur, vaak zonder jaarrekeningen. Ze zijn duurder omdat ze hun kapitaal ophalen bij mensen zoals jij en ik, en niet bij de Europese Centrale Bank, maar bieden wel een snellere behandeling en hogere kans op succes.

Hieronder vind je een tabel met de genoemde spelers op basis van de meest recente informatie:

| Fintech | Type Rente | Rentebereik (per jaar, indicatief dec 2025) | Looptijd | Voorwaarden/Notities |

|---|---|---|---|---|

| Floryn | Maandelijks (vast) | 4,68% – 16,68% (0,39-1,39% p/mnd) | 6-60 mnd | Voor €10k-€2,5M; lagere kans op succes. |

| Bridgefund | Maandelijks (vast + premie) | 8,4% – 39,6% (0,7-3,3% p/mnd) | 3-36 mnd | Alles-in-1 tarief; premie 0,2-2,8% extra. Snel voor €5k-€250k. |

| PIN Voorschot | N.v.t. | N.v.t. | Financiering gestopt; migreer naar Swishfund. | |

| Swishfund | Variabel (revenue-based) | Indicatief 10-25% (geen vaste rente gepubliceerd) | 6-18 mnd | Overname PIN Voorschot; aflossen via omzet. Goed voor e-commerce. |

| Qeld | Vast | Op aanvraag (indicatief 8-20%) | 3-12 mnd | Dagelijkse uitbetaling; focus op doorlopend krediet. |

| OPR Bedrijfskrediet | N.v.t. | N.v.t. | N.v.t. | Enkel nog servicing van bestaande leningen. Overgenomen door Yeaz! |

| YouLend | Vaste vergoeding (geen rente) | 20% gemiddeld | 3-12 mnd | Revenue-based; ideaal voor retailers met card-omzet. |

| Yeaz | Vast | Gemiddeld 29,6% (gem. 2,2% p/mnd) | Doorlopend | Tot €50k zonder aflossing; Niet voor B.V.’s noch starters. |

| SME Go | Vast | Op aanvraag (geen publieke rates) | N.v.t. | Focus op MKB; persoonlijke offerte nodig. |

| CapitalBox | Vast | Vanaf 14% (vanaf 1,1% p/mnd) | 3-24 mnd | Tot €500k; transparant, geen verborgen kosten. |

| Voordegroei | Vast | 4-10% | N.v.t. | Beperkte online info; geschikt voor groeiende bedrijven. |

| 5in5 | Vast | Indicatief 15-30% (hoog voor kleine bedragen) | 3-6 mnd | Snelle micro-leningen tot €5k; neemt het meeste risico, hoogste rentetarieven. |

| New10 | Vast | 3,8% – 12% | 3 mnd – 5 jr | Lage drempel; extra aflossen kosteloos. |

| Collin Crowdfund | Vast (crowd) | Op aanvraag | 1-5 jr | Crowdfunding-model; investeerders bepalen rate. |

Belangrijke opmerkingen hier zijn:

- Ben je een starter met minder dan 6 maanden omzet? Dan kan je enkel bij Qredits terecht.

- Heb je geen onderpand of zekerheden die je kan geven? Dan kan je moeilijk terecht bij Floryn, Voordegroei of New10.

- Heb je haast? Dan ga je best aankloppen bij Yeaz! (tot 50,000 euro), Bridgefund (tot 250,000 euro), Qeld (tot 500,000 euro) of Swishfund (tot 1 miljoen).

- Ben je actief in e-commerce, retail of horeca? Dan heb je vaak de beste voorwaarden bij YouLend

- Heb je vastgoed nodig? Dan is Collin Crowdfund juist interessanter

- Ben je op zoek naar een overnamefinanciering? Dan is Floryn is enige partij waar je terecht kan.

Veelgestelde vragen over rente van een zakelijke lening

Hoeveel rente wordt er gerekend voor een bedrijfslening?

De zakelijke lening rente bedraagt meestal tussen de 4 procent en 8,85 procent per jaar. De rente wordt bepaald aan de hand van de marktrente, het risicoprofiel en onderpand. Tijdens het oriënteren op zakelijke leningen is het verstandig om de rentetarieven en de voorwaarden te vergelijken. Een goede mix van deze twee factoren biedt je als ondernemer de beste kans op een voordelige zakelijke lening.

Hoeveel rente wordt er gerekend op een zakelijke hypotheek?

De hypotheekrente voor een zakelijk pand voor eigen gebruik varieert van 2,7 procent tot 7 procent. Als we kijken naar de markt en de meest gebruikelijke tarieven voor midden- en kleinbedrijven, zien we rentetarieven van 3,5 tot 6,5 procent van het leenbedrag. De rente op de offerte kan verschillen door meerdere factoren. Denk bijvoorbeeld aan het risicoprofiel, de verstrekte informatie, de vorm van de hypotheek, het aflossingsplan en de som van de lening.

Wat is een marktconforme rente?

Een marktconforme rente is in lijn met de ontwikkelingen op de markt. Een kredietverstrekker die leningen aanbiedt met marktconforme rentes, bepaalt aan de hand van de gebeurtenissen op de financiële markt hoeveel rente deze vraagt.

Waarom moet ik meer rente betalen dan een andere ondernemer?

De zakelijke lening rente kan verschillen per aanvraag. De ene ondernemer betaalt misschien minder rente dan de ander. Dat heeft te maken met bijvoorbeeld het moment waarop de aanvraag is gedaan, de verstrekte informatie, het aflossingsplan en de som van de lening. Ook is de looptijd van invloed: wie kiest voor een langere looptijd, krijgt vaak korting. Echter, een langere looptijd betekent een langere periode rentekosten betalen. Daardoor kan de lening over de gehele looptijd alsnog duurder zijn.

Wanneer moet de rente betaald worden?

Wanneer er rente betaald moet worden hangt af van de voorwaarden van de lening. In de meeste gevallen moet er maandelijks een gedeelte van de lening worden afgelost. Je betaalt rente over het openstaande leenbedrag. Bij een langere looptijd betaal je als ondernemer vaak minder rente dan bij een kortere looptijd. Een langere looptijd houdt wel in dat er een langere periode rente betaald moet worden.