Zakelijk krediet

- Flexibele financiering voor bedrijven.

- Binnen 24 uur een financiering beschikbaar.

- Cashflow verbetering zonder langdurige verplichtingen.

- Flexibele terugbetaling aangepast aan jouw bedrijf.

- Flexibele financiering

- Binnen 24 uur

- Cashflow verbetering

- Flexibele terugbetaling

Het zakelijk krediet vraag je eenvoudig online aan, via Creddo. Wij helpen je geld te lenen voor jouw bedrijf. Je ontvangt aanbiedingen van de bij ons aangesloten financiers. Zij doen je voorstellen op basis van jouw aanvraag, zodat je die eenvoudig met elkaar kunt vergelijken. Bovendien leggen we je uit welke voorwaarden er belangrijk zijn en waar je op dient te letten.

Dus denk je aan een zakelijk krediet voor jouw bedrijf? Je kunt zo’n krediet aanvragen als startende ondernemer, als zzp’er, MKB-bedrijf en als andere ondernemer. Wij maken het je online graag gemakkelijk, bijvoorbeeld door je in een paar stappen de aanvraag te laten doen. Daarbij vragen we om de gegevens die de financiers van je nodig hebben, zodat je op basis daarvan een passend voorstel krijgt.

Geschreven door Cedric Roels — Business development manager en business analyst met meer dan 7 jaar praktijkervaring in de FinTech-sector, gespecialiseerd in bedrijfsfinanciering en digitale financiële producten. Lees meer over Cedrics achtergrond →

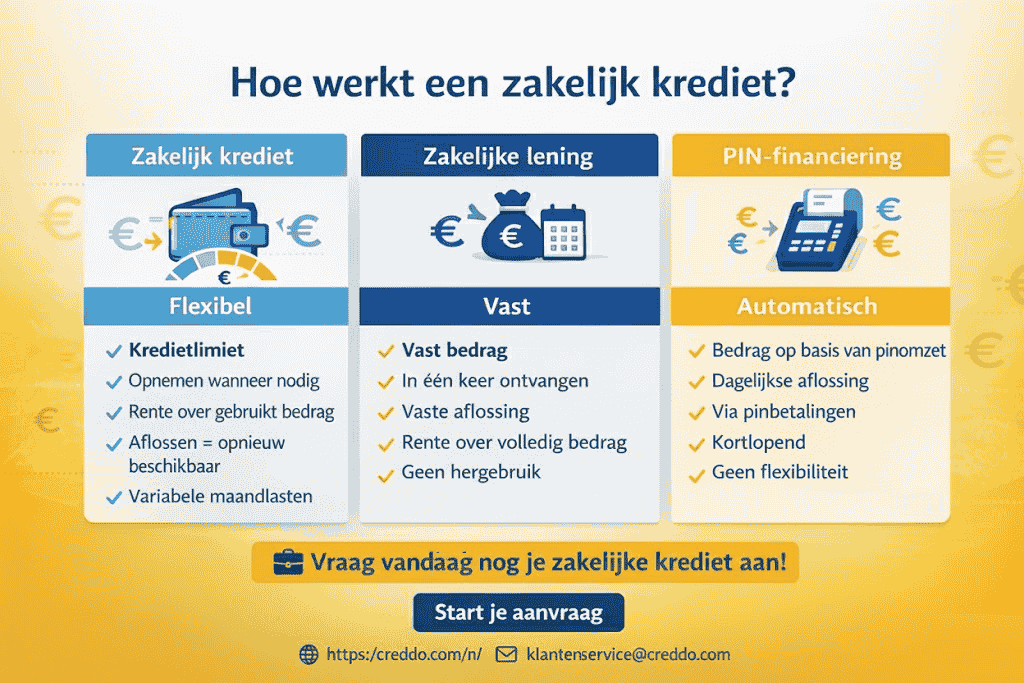

Wat is een zakelijk krediet?

Het zakelijk krediet biedt je een beschikbaar geldbedrag, tot aan een kredietlimiet die je afspreekt met de bank of andere geldverstrekker. Je bepaalt zelf hoeveel geld je opneemt, tot aan de limiet die jullie afspreken. Rente betaal je alleen over het deel van het bedrag dat je daadwerkelijk opneemt en dus gebruikt.

Je lost automatisch iedere maand een bedrag af, ten opzichte van het geld dat je hebt opgenomen. De aflossingen die je doet kun je weer opnieuw opnemen, bijvoorbeeld als je weer wat extra geld nodig hebt. Houd er rekening mee dat je een variabele rente betaalt, over het bedrag dat je op dat moment hebt opgenomen. Dat zorgt voor variërende maandlasten, waar je zelf invloed op hebt. Dus wil je de maandlasten beperken? Zorg ervoor dat je minder geld leent, bijvoorbeeld als de rente (tijdelijk) hoog is.

Verschil met zakelijke lening

Een zakelijk krediet is als een flexibele pot geld die je kunt gebruiken wanneer je het nodig hebt. Je krijgt een limiet, bijvoorbeeld €50.000, en je betaalt alleen rente over wat je echt opneemt. Je kunt geld opnemen, terugbetalen en weer opnemen – het is doorlopend. Dit is handig voor onverwachte kosten of dagelijkse behoeften.

Een zakelijke lening is anders: je leent een vast bedrag in één keer, bijvoorbeeld €100.000, en betaalt het terug in vaste termijnen met rente. Het is vaak voor een specifiek doel, zoals een nieuwe machine kopen, en je kunt het niet zomaar opnieuw opnemen.

PIN-financiering is gebaseerd op je pin-omzet. Je leent een bedrag dat je snel terugbetaalt via een percentage van je dagelijkse pin-betalingen. Het is kortlopend en handig voor kleine, snelle behoeften, maar minder flexibel dan een krediet.

Ik zie bij klanten dat een zakelijk krediet goed past bij bedrijven die wisselende cashflow hebben, terwijl een lening beter is voor grote, eenmalige investeringen.

Een voorbeeld uit de praktijk

Stel, je hebt een klein café genaamd “Koffiehoek”. Eigenaar Anna heeft last van seizoenswisselingen: in de zomer loopt het storm, maar in de winter is het rustig. Ze vraagt mij om advies.

- Met een zakelijk krediet van €20.000 kan Anna geld opnemen voor extra voorraad in de zomer, zoals ijs en terrasmeubels. Als ze het aflost, kan ze het later weer gebruiken voor winterreparaties. Ze betaalt alleen rente over wat ze gebruikt, dus het is flexibel en kost niet te veel.

- Als ze een zakelijke lening kiest, leent ze €20.000 in één keer voor een nieuwe koffiemachine. Ze betaalt maandelijks af, maar kan het geld niet hergebruiken voor andere dingen.

- Voor PIN-financiering zou Anna een klein bedrag lenen gebaseerd op haar pin-omzet, bijvoorbeeld €5.000 voor snelle reclame. Het wordt automatisch afgetrokken van pin-betalingen, maar is niet geschikt voor grote of langdurige behoeften.

Dankzij het krediet kon Anna haar café soepel draaiende houden, zonder stress over vaste aflossingen.

Wanneer kies je welke?

Hier is een eenvoudige tabel om te zien wanneer welke financiering beter past. Ik baseer dit op wat ik zie bij mijn klanten.

| Situatie | Zakelijk krediet | Zakelijke lening | PIN-financiering |

|---|---|---|---|

| Je hebt flexibel geld nodig voor dagelijks gebruik | Ja, ideaal voor wisselende kosten | Nee, te vast | Soms, als het klein en snel is |

| Je wilt een groot bedrag voor één investering | Nee, minder geschikt | Ja, perfect voor machines of gebouwen | Nee, te klein |

| Je betaalt terug via omzet | Nee | Nee | Ja, automatisch via pin |

| Je wilt geld hergebruiken na aflossen | Ja | Nee | Nee |

| Korte looptijd (maanden) | Soms | Nee, vaak jaren | Ja |

| Weinig papierwerk nodig | Ja | Nee, meer controle | Ja, snel |

Zakelijk krediet voor verschillende doelen

Als adviseur merk ik dat je een zakelijk krediet kunt gebruiken voor allerlei doelen, zonder dat het vastzit aan één ding. Bij een zakelijke lening is het geld vaak gekoppeld aan een specifiek doel, zoals een aankoop. Bij krediet ben je vrijer: vertel de financier waarvoor je het wilt gebruiken, dat helpt bij de aanvraag. Daarna heb je veel flexibiliteit. Neem je geld op en betaal je het terug? Dan kun je het opnieuw opnemen voor iets anders. Zo gebruik je het geld meerdere keren.

Via mijn werk bij Creddo zie ik dagelijks aanvragen van ondernemers. Ze gebruiken het krediet bijvoorbeeld voor:

- Weinig geld in kas: Heb je tijdelijk weinig cash? Het is belangrijk voor je bedrijf om genoeg geld beschikbaar te hebben. Te weinig kan problemen geven bij onverwachte kosten of late betalingen van klanten. Met krediet houd je je kas op peil.

- Rekeningen van leveranciers betalen: Lopen facturen op, terwijl je klanten nog niet betalen? Of wil je sneller betalen om een betere relatie op te bouwen? Gebruik het krediet om facturen te voldoen tot je limiet. Dan ben je er vanaf.

- Voorraad aanvullen: Verwacht je meer verkopen, zoals in een druk seizoen? Extra inkopen kosten geld. Met krediet maak je ruimte om meer te kopen wanneer jij wilt. Zo groei je je omzet.

- Investeren in marketing: Een campagne kan meer klanten brengen en omzet verhogen. Maar het kost vooraf geld. Financier het met krediet, en betaal terug als het succesvol is.

- Onderhoud aan machines: Machines hebben onderhoud nodig om langer mee te gaan. Dat kan duur zijn. Gebruik krediet om het te betalen, zodat je weer vooruit kunt.

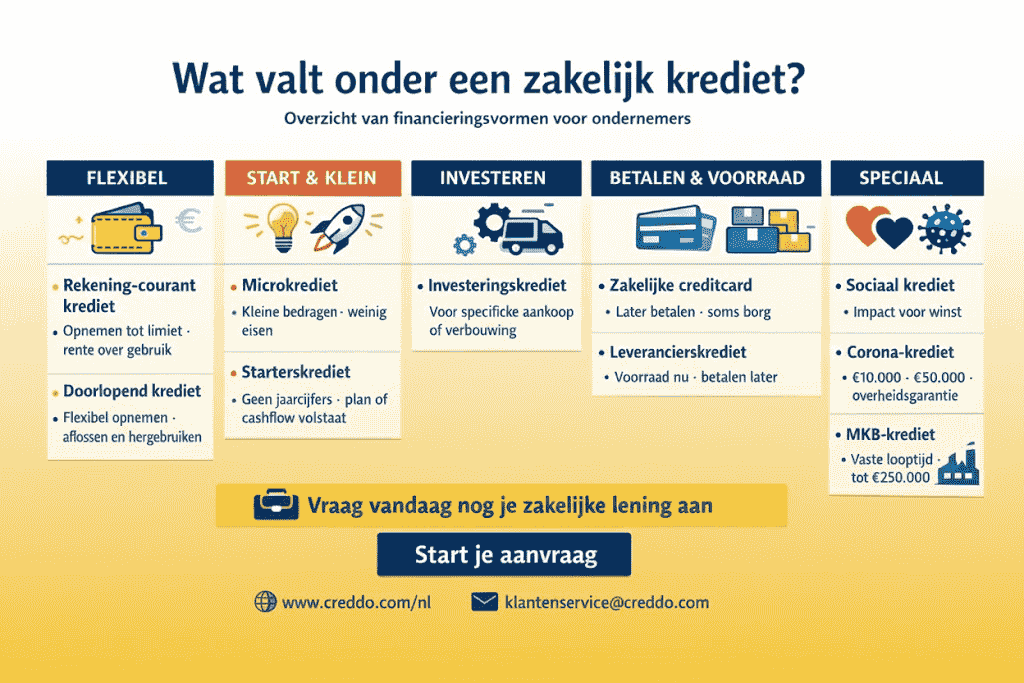

Top 10 vormen van een zakelijk krediet

Ben je benieuwd naar de verschillende vormen van een zakelijk krediet? Je kunt het geld op verschillende manieren lenen. Dit past bij de diverse doelen waarvoor je het geld kunt gebruiken. We zetten de belangrijkste vormen op een rij, zoals die beschikbaar zijn bij de financiers waar we bij Creddo mee samenwerken.

1. Rekening courant krediet

Het rekening courant krediet is het meest bekend bij veel ondernemers. Je leent geld zoals het zakelijk krediet in de basis bedoeld is. Door met de financier een kredietlimiet af te spreken kun jij geld opnemen tot aan dat bedrag. Je betaalt rente over het bedrag dat je opneemt. Je doet vervolgens maandelijkse aflossingen, al kun je de maandelijkse aflossingen ook weer opnieuw opnemen.

2. Doorlopend krediet

Een doorlopend krediet biedt je de mogelijkheid om naar behoefte en flexibel geld op te nemen. De rente betaal je alleen over het bedrag dat je daadwerkelijk opneemt. Op het moment van bespreek je met de kredietverstrekker het bedrag dat je maximaal kunt opnemen.

3. Microkrediet

Een microkrediet is een klein zakelijk krediet, dat je kunt gebruiken voor een groot aantal verschillende doelen. Het is een lening voor enkele tienduizenden euro’s, waarvoor je vaak aan slechts beperkte voorwaarden hoeft te voldoen. Dus maak je met jouw bedrijf nog weinig omzet of besta je nog niet zo lang? Dan kan een microkrediet een betere keuze zijn dan een ander zakelijk krediet.

4. Starterskrediet

Een starterskrediet is er, zoals de naam al aangeeft, speciaal voor starters. Dus heb je een startend bedrijf en zoek je naar extra geld om goed te beginnen? Je hoeft nog geen jaarcijfers te delen. In plaats daarvan is een goede cashflow of een degelijk plan om te starten vaak voldoende.

5. Investeringskrediet

Het investeringskrediet sluit je af om een specifieke investering te doen. Dus gaat het je om een nieuwe computer, om andere automatisering of bijvoorbeeld een nieuw voertuig voor jouw bedrijf? Je kunt daarnaast investeren in bijvoorbeeld een verbouwing door een bouwbedrijf. Afhankelijk van de investering die je wilt doen verschillen de mogelijkheden die onze zakelijke financiers daarvoor bieden.

6. Zakelijke creditcard

Met de zakelijke creditcard doe je uitgaven die je nog niet meteen hoeft af te rekenen. In sommige gevallen dien je vooraf een borg te storten, hierbij is de borg gelijk aan je maandelijks krediet.

7. Leverancierskrediet

Het leverancierskrediet of een voorraadfinanciering helpt je voorraad in te kopen die je pas later hoeft af te rekenen.

8. Sociaal krediet

Als sociaal ondernemer is het belangrijker om een bijdrage te leveren aan betere samenleving dan winst maken. Geld verdienen is een middel om maatschappelijke waarde te creëren. De nadruk ligt hierbij op sociale waarde en ecologische waarde. Dit kan zijn door werkplekken te bieden aan mensen met een afstand tot de arbeidsmarkt of door milieudoelen te stellen door duurzaam te ondernemen. Er zijn een aantal criteria waar je aan moet voldoen voor een sociaal krediet.

9. Financieringsregelingen Corona

Met een corona krediet heb je de mogelijkheid om tijdelijk extra geld op te nemen. Het gaat om een Klein Krediet Corona (KKC), beschikbaar gesteld door de Rijksoverheid. Het is een van de aanvullende maatregelen om bedrijven door de coronacrisis heen te helpen. De overheid staat voor 95% garant, waardoor financiers minder risico lopen. Je hebt de mogelijkheid om 10.000 tot 50.000 euro te lenen.

10. MKB-Krediet

Het MKB-krediet is er voor ondernemers in het midden- en kleinbedrijf. Het gaat om eenmalig krediet, met een vaste looptijd en vaak een vaste rente. Je kunt geld lenen tot maximaal 250.000 euro.

Kosten en het berekenen van een zakelijk krediet

De kosten van een zakelijk krediet hangen af van de rente die je betaalt en de eventuele extra kosten op voorhand. Dus betaal je afsluitkosten of administratiekosten? Houd daar rekening mee als je de totale kosten van een zakelijk krediet berekent.

Let op: de aflossingen die je maandelijks doet gelden niet als kosten. Het gaat om geleende bedragen die je terugbetaalt.

Wil je de kosten berekenen? Ga uit van het bedrag dat je gemiddeld wilt lenen en bereken daarvan de rente per jaar. Deel de jaarlijkse rentebedragen door 12 maanden, zodat je een beeld krijgt van de maandlasten. Tel daar de aflossingen bij op, zodat je berekent welke uitgaven je zakelijk zal doen voor het krediet.

Zakelijk krediet aanvragen en afsluiten via Creddo

Je wilt een zakelijk krediet aanvragen: hoe pak je dat aan? Wij delen een aantal handige tips. Bij Creddo doe je online jouw aanvraag. Vervolgens ontvang je van ons een voorstel op maat. Dat is helemaal vrijblijvend, en laat bijvoorbeeld precies zien welke kosten je betaalt.

En ben je benieuwd waarvoor je een zakelijk krediet kunt aanvragen en wat je daarbij nodig hebt? We leggen het je uit. Sterker nog, we delen een stappenplan dat je kunt gebruiken om de aanvraag te doorlopen.

Waarvoor kan ik een zakelijk krediet aanvragen?

Je bepaalt in principe zelf waarvoor je een zakelijk krediet zal aanvragen. Dat wil zeggen, zodra jij de aanvraag hebt gedaan bepaalt de geldverstrekker of je het geld daarvoor kunt gebruiken.

Dit zijn de meest voorkomende redenen om een aanvraag voor een zakelijk krediet te doen:

• Betalen van rekeningen en salarissen

• Onderhoud van machines en bedrijfspand

• Investeren in reclame en marketing

Je gebruikt een zakelijk krediet om tijdelijk extra geld achter de hand te hebben. Of om simpelweg de mogelijkheid achter de hand te houden om extra geld op te nemen. Je spreekt met de bank een kredietlimiet af. Tot dat bedrag kun je geld opnemen, bijvoorbeeld om de bovenstaande kosten te blijven betalen.

Wat heb ik nodig bij de aanvraag van een zakelijk krediet aanvragen?

Stel dat je een zakelijk krediet wilt aanvragen: wat heb je daarvoor nodig? Het is belangrijk dat je de geldverstrekker kunt bewijzen dat je het geleende bedrag weer kunt terugbetalen. Dat kan op een aantal verschillende manieren. Het is bijvoorbeeld belangrijk om aan te geven hoeveel omzet je maakt, en wat je daarvan overhoudt aan winst.

Als je zakelijk geld wilt lenen om rekeningen en salarissen te betalen is het belangrijk dat je aan de andere kant inkomsten genereert. Deel dus gegevens uit de administratie. Het gaat om de winst- en verliesrekening of specifiek om de cashflow die je genereert. Dat zijn de bedragen die je verdient, op basis van de operatie die je uitvoert. Als er onderaan de streep voldoende overblijft heb je op korte termijn de mogelijkheid om geld te lenen voor andere uitgaven.

Op een vergelijkbare manier kun je investeren in het onderhoud van machines of de ruimte, en investeren in reclame en marketing. Je zal de bank moeten aantonen dat je voldoende geld genereert om het geleende bedrag steeds weer terug te betalen. Dat doe je op basis van de omzet en de winst, ten opzichte van de kosten die je maakt.

Stappenplan om een zakelijk krediet aan te vragen

Een zakelijk krediet aanvragen is heel eenvoudig. We vragen je bij Creddo om de belangrijke gegevens die geldverstrekkers van je nodig hebben om je een voorstel te doen.

Stap 1: Bedrag en looptijd

Hoe hoog moet het zakelijk krediet zijn? Vul in hoeveel je maximaal wilt kunnen lenen en voor welke periode je het geld (in ieder geval) wilt lenen.

Stap 2: Aanvullende gegevens

Bij Creddo verzamelen we de gegevens die een geldverstrekker van je nodig heeft. Het gaat bijvoorbeeld om jouw e-mailadres, telefoonnummer en het KvK-nummer. Beschrijf ook het doel van het krediet, om aan te geven wat je daarmee van plan bent.

Stap 3: Offerte van geldverstrekkers

Zodra we de gegevens van je hebben ontvangen sturen we die door aan de geldverstrekkers. Zij sturen je binnen 24 uur een offerte toe. Vergelijk de voorstellen en maak daaruit je keuze.

Stap 4: Afronden en geld ontvangen

De geldverstrekker zal je waarschijnlijk vragen om een aantal aanvullende documenten of gegevens. Zodra je die hebt aangeleverd en jouw zakelijk krediet akkoord is kun je het geld opnemen en ontvang je het op jouw rekening.

Een zakelijk krediet aanvragen is heel eenvoudig. We vragen je bij Creddo om de belangrijke gegevens die geldverstrekkers van je nodig hebben om je een voorstel te doen.

Zakelijke kredieten vergelijken

Vergelijk de zakelijke kredieten door goed te kijken naar de voorwaarden, de rente en de flexibiliteit om af te lossen. Hoe hoog is de rente die je betaalt? Wat is de (maximale) looptijd van het krediet en hoeveel zal je (automatisch) per maand aflossen? Door die eigenschappen bij zakelijke kredieten te vergelijken kies je de beste aanbieding.

Aanbieders van zakelijke kredieten

Via Creddo vraag je jouw zakelijke krediet aan bij meerdere aanbieders. Wij sturen jouw aanvraag door aan de financiers, die jou een voorstel zullen doen.

CapitalBox

CapitalBox leent bedrijven tot 350.000 euro voor een periode van maximaal 36 maanden. Met een zakelijk krediet kun je zelfs met een onbeperkte looptijd geld lenen, zodat er altijd voldoende geld beschikbaar is in jouw bedrijf.

Ervaringen en informatie over CapitalBox →

OPR Bedrijfskrediet

OPR Bedrijfskrediet is gespecialiseerd in kortlopende zakelijke leningen tot 50.000 euro. Je kunt het geld 1 tot 12 maanden lenen, ook heel flexibel en op basis van de hoeveelheid geld die je voor jouw bedrijf nodig hebt.

Ervaringen en informatie over OPR Bedrijfskrediet →

New10

Het woord ‘maar’ wordt veel gebruik door ondernemers. En dat vind new10 zonde, want het houdt namelijk vaak in dat iets niet mogelijk is. New10 wil financieringen voor ondernemers juist eenvoudig maken. Binnen 15 minuten weet je of je zakelijk kunt lenen. Bij new10 leen je een bedrag van 20.000 euro tot 1.000.000. Bij deze aanbieder is er geen hele papierwinkel nodig, en werk je met heldere voorwaarden.

Qeld

Een lening zonder opstartkosten of vaste looptijd. Dat is de belofte van Qeld. Je aanvraag wordt al binnen een werkdag behandeld, en binnen diezelfde werkdag kan de zakelijke lening al op je bankrekening staan. Zo kun je als ondernemer direct aan de slag met het verwezenlijken van je dromen en het behalen van je doelen. Bij Qeld staat transparatie voorop.

Swishfund

Swish swish! Bij Swishfund vraag je binnen 2 minuten je zakelijke lening aan, zonder stapels papierwerk te hoeven inleveren. Inmiddels heeft deze kredietverstrekker al meer dan 3000 ondernemers geholpen. Je betaalt flexibel terug en de uitbetaling gebeurt al binnen 3 dagen. Leen van 3.000 euro tot 1.000.000 euro, met een looptijd van 6 tot 12 maanden.

5in5

Als je een kleine ondernemer bent die geen grote leningen wil aangaan, kan je kiezen voor 5 in 5. Je leent hier een bedrag van 500 euro tot 5000 euro. Dat is handig voor als je snel cashflow nodig hebt. 5in5 maakt gebruik van een intelligente aanvraagprocedure, waardoor je lening al binnen 5 minuten goedgekeurd kan worden. Dat is waar de naam ook voor staat: ‘van 500 tot 5000 euro, in 5 minuten’.

YouLend

Wanneer je op zoek bent naar een zakelijke lening, maar niet maandelijks of per kwartaal wilt terugbetalen, is YouLend een geschikte optie. Bij YouLend betaal je namelijk comfortabel dagelijks terug. Het percentage dat je terugbetaalt, ligt tussen de 1 en de 20 procent. Je kunt betalen voor elke PIN-transactie of kaartbetaling. Op die manier kun je dus terugbetalen naar draagkacht. YouLend is ook geschikt voor zzp’ers!

YEAZ

Duidelijk, effectief en gewoon online: dat zijn de drie eigenschappen van Yeaz. Bij deze kredietverstrekker kun je een lening afsluiten tot 50.000 euro. Je vraagt de lening vandaag aan, en morgen ben je al begonnen. Yeaz kenmerkt zich door geen aflosboetes te hanteren en je krijgt binnen 5 minuten antwoord op je aanvraag. Zo kun je direct door met je bedrijf.

Floryn

Vraag binnen twee minuten je zakelijke lening of zakelijk krediet aan, en wikkel de aanvraag binnen 24 uur af. Dat is hoe Floryn werkt. En terwijl je leent, groeit je kredietlimiet automatisch met je mee. Floryn is er voor elke ondernemer die iets meer flexibiliteit nodig heeft. Leen van 10.000 tot 3.000.000 euro, en groei met je bedrijf. Je kunt altijd boetevrij aflossen en een krediet is dagelijks opzegbaar.

Voordegroei

Voordegroei is niet een toevallig gekozen naam. Deze kredietverstrekker vindt de groei van een bedrijf het allerbelangrijkst. Het richt zich in het bijzonder op het midden- en kleinbedrijf. Het is ooit begonnen als crowdfunding platform, en nu kun je ook heel simpel zakelijke leningen en zakelijke kredieten aanvragen.

Capilex

Een echte fintech, maar dan helemaal toegespitst op het mkb. Dat is hoe Capilex zich presenteert. Snel en eenvoudig een bedrijfslening afsluiten, zonder de moeilijkheden van een traditionele bank. Binnen een werkweek kan het leenbedrag al op de bankrekening staan, Bijzonder aan deze kredietverstrekker is dat er kunstmatige intelligentie wordt gebruikt om alle processen soepel te laten verlopen. Een slimme en snelle manier van zakendoen, helemaal passend bij de ondernemer van nu.

PIN Voorschot

Vraag een zakelijke lening aan, en krijg deze gestort als voorschot. Iedere dag gaat dan een vast percentage van de pinomzet naar de kredietverstrekker. Zo betaal je naar draagkracht en op een eenvoudige manier terug. Binnen 5 werkdagen staat het leenbedrag van tussen de 2.000 euro en 100.000 euro op je rekening. Binnen 24 uur weet je meer over de mogelijkheden.

Veelgestelde vragen omtrent een zakelijk krediet

Wie kan een zakelijk krediet aanvragen?

In principe kan iedere ondernemer een zakelijk krediet aanvragen. Dus ben je startend ondernemer, zzp’er, MKB-er of een andere ondernemer? Bij Creddo helpen we je een zakelijk krediet aan te vragen.

Moet ik een ondernemingsplan aanleveren?

Het ondernemingsplan is bij de meeste financiers niet verplicht. Wil je een zakelijk krediet aanvragen? Mét zo’n plan maak je het risico van jouw lening kleiner. De financier krijgt een beter beeld van jouw plannen, iets dat vertrouwen zal geven om je het geld te lenen.

Hoe werkt de aanvraag?

Je kunt de aanvraag voor jouw zakelijke krediet gewoon online doen. Wij maken het je bij Creddo graag gemakkelijk. Doorloop de stappen, dan zetten wij jouw aanvraag door naar de financiers.

Wat is de minimale looptijd van een zakelijk krediet?

Het zakelijk krediet heeft in principe geen minimale looptijd. Je spreekt met de financier af hoeveel geld je leent. Los jij het geleende bedrag meteen weer af? Dan betaal je ook geen rente meer, omdat je alleen betaalt over het bedrag dat je op dat moment leent.

Kan ik zakelijke kredieten herfinancieren?

Ja, veel financiers bieden je de mogelijkheid om zakelijke kredieten te herfinancieren. Doe online een aanvraag voor een zakelijk krediet. Gebruik het nieuwe krediet om de bestaande kredieten te herfinancieren en die bijvoorbeeld goedkoper of overzichtelijker te maken.

Kan ik bij meerdere aanbieders een zakelijk krediet aanvragen?

Ja, dat kan. Sterker nog, als je bij ons jouw aanvraag voor een zakelijk krediet doet stemmen we dit af met meerdere aanbieders. We leggen jouw aanvraag aan meerdere aanbieders voor, die een voorstel uitbrengen op basis van wat ze kunnen aanbieden.

Dat betekent dat je één of meerdere voorstellen ontvangt, specifiek afgestemd op jouw bedrijf en de manier waarop je geld wilt lenen. Dus zoek je voor de komende tijd naar een krediet? Wij laten je bij Creddo zien wat er beschikbaar is en welke kosten je daarvoor betaalt. Zo heb je een compleet beeld, om daar een goede keuze uit te maken.

Hoe maak ik meer kans met mijn aanvraag?

Het is belangrijk om duidelijk aan te geven hoeveel je wilt lenen en waarvoor je dat bedrag wilt lenen. Zorg er daarnaast voor dat je duidelijk maakt hoe je het geleende bedrag weer zal terugbetalen. Deel gegevens uit de administratie, waaruit blijkt dat je een gezond bedrijf hebt. Of dat er veel potentie ligt, waarvoor je in eerste instantie een investering moet doen. Op die manier maak je aanzienlijk meer kans om het zakelijk krediet succesvol aan te vragen. De geldverstrekkers beoordelen jouw aanvraag, om op basis daarvan in te schatten of ze je het geld kunnen lenen.

Hoe kan ik aanbiedingen voor zakelijke kredieten vergelijken?

Je kunt de verschillende aanbiedingen voor zakelijke kredieten vergelijken door goed te kijken naar zowel de rente als de voorwaarden. Dus ga je een zakelijk krediet aanvragen? Wij helpen je er bij Creddo graag mee op weg. Dat betekent dat we alle gegevens delen die belangrijk zijn. Zet de kosten en voorwaarden op een rij, om zelf te bepalen wat er het best bij jouw bedrijf past. En heb je daar vragen over? Dan kunnen we je daar natuurlijk meer over vertellen. Zo maak je een goede vergelijking, om zeker te weten dat je een goede keuze maakt.